シデです。

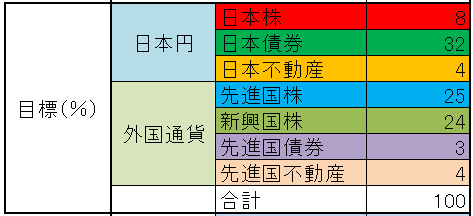

インデックスファンドによる積立投資をするに当たって、理想の資産割合、すなわちアセットアロケーションを設定しています。

ものの本を読めば読むほど色んな組み合わせのアセットアロケーションが出てきて、どれが最適なのか分からなくて悩みに悩みました。

が、

最適なんて誰にもわからないということに気付き、なんとなく自分が

「これでいいかな」

と思う組み合わせに落ち着いて今に至ります。

資産割合を無視して投資するとどうなる?

目標の資産割合を目指して毎月の投資信託を買い付けており、最初は、自分にとって虎の子の大金を本当に増えるのか分からない、ましてや減るのも当たり前のリスク資産に割り当てるのにドキドキしていた可愛い子猫のような僕達夫婦でしたが、今やその感覚もなくなり、

割高でも割安でもいいよ、とにかく売ってくれよ、

資産が増えても減ってもどっちでもいいんだよ(今は)、

余剰金があるからとにかく今、投資したいんだよ、

という具合で、ただの

「早く投資したいマン」

に変貌してしまいました。

このことから僕の耳には

この劇的な変化は何かおかしい、

あいつ、調子に乗ってやがる、

5000兆円欲しい、

仕事したくない、

などといったあまり良くない声ばかりが聞こえてきます。(注: 心の声です。僕は正常です。多分)

ここ最近で拝見した大先輩方の貴重な意見として、以下が記憶に残ったこともあり、この機会に自分がどこに向かっているのか見つめなおすことにしました。

NightWalker 氏 なんとなく、お伝えしたいと思っていること じゅん 氏「投資したい病」に注意。リスク資産比率を確認しよう。

そもそも自分の目標とするアセットアロケーションが、どの程度のリスクとリターンとなるのかを把握していませんでした。

資産割合を決めるだけではなく効率的フロンティアを確認しよう

冒頭で紹介させていただいた資産割合を決定した際は、

リスクとリターンなんてその前提条件(採用データの期間)によってコロコロ変わるんだからあんまり考えても意味ないし、

過去の傾向が分かっても未来のことは誰にもわかりましぇん、

でも過去の実績や今後の見通しを考えると、投資をした方がしないより金が増える可能性が結構あるんでしょ、

じゃあ早くやらないと、

いった気持ちでいたため、年率5%くらいのリターンで増えれば万々歳だ、といった程度の認識でした。

上記の考えは基本的に変わっていませんが、せっかく膨大な過去のデータがあって、それを解析するすっごいツールが世の中にはあるので、特に、効率的フロンティアを描画できるツールに絞って触ってみました。

これで想定している5%のリターンがまあまあいいところなのか、またそれに対してリスクがどんなもんなのかを把握したいと思います。

よし、確認だ!!

効率的フロンティアの確認条件

目標とする資産割合

年齢ごとに変化させる予定だが、現状のものを対象とする。

効率的フロンティア計算ツール

④ バリュートラスト|価値を生む・未来を託す・投資を歩く ポートフォリオ・アナライザー

効率的フロンティアの確認

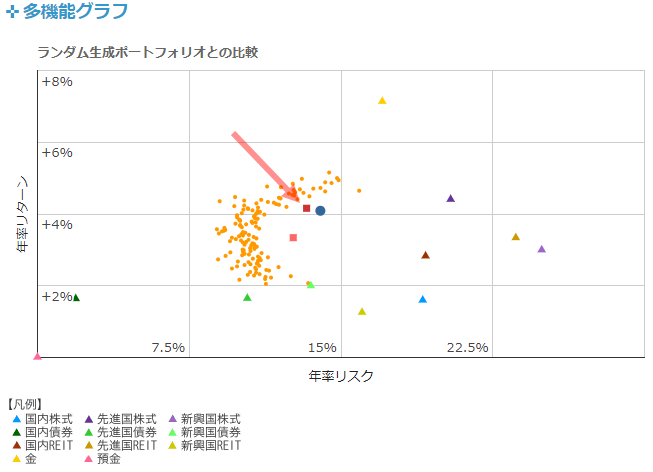

各計算ツールに目標とする資産割合の条件を入力し、リスク、リターン、効率的フロンティアに対する立ち位置を把握する。

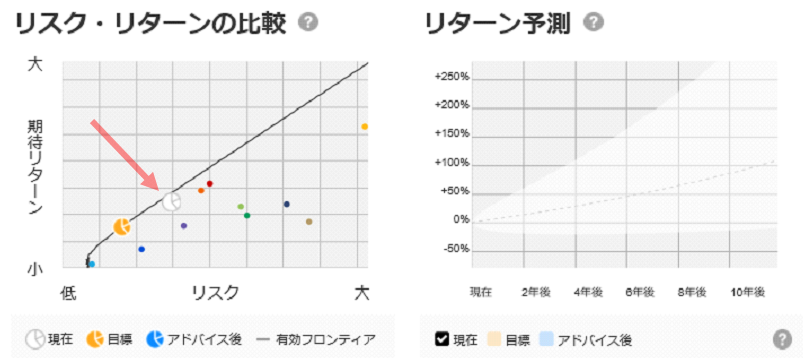

マネックス証券 MONEX VISON β

出力されるグラフに数値がないため具体的な値が不明だが、参考に表示されるポイント(オレンジの目標という点がリスク8%、リターンは多分3%くらいであること)から

リターン: 4.5%くらい

リスク: 15%くらい

リターン予測(10年後): 90%の確立で-10 ~ 300%の範囲に収まる

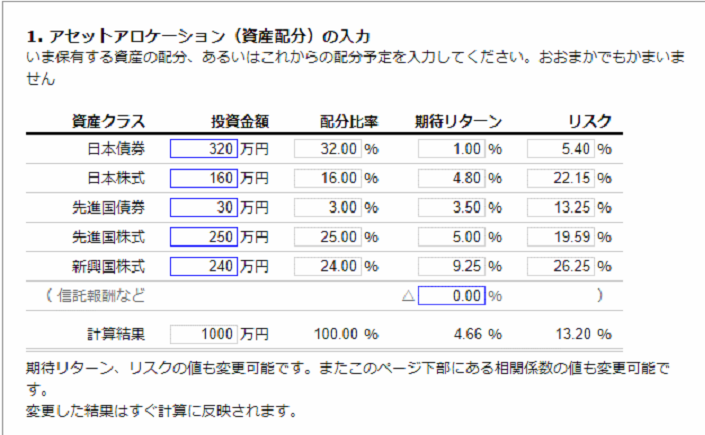

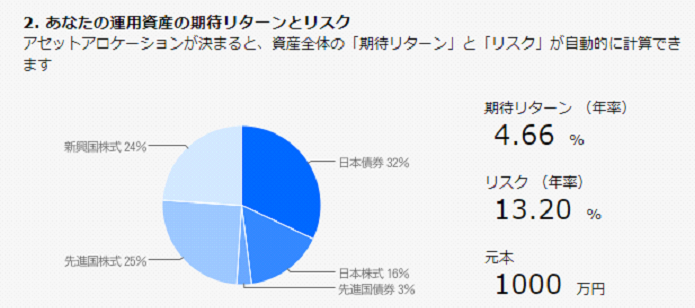

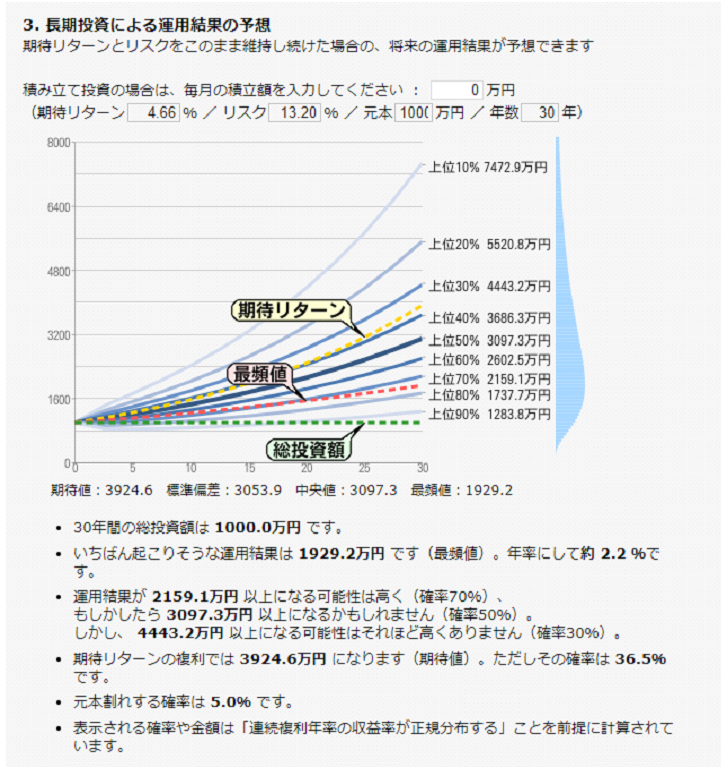

投資信託のガイド ファンドの海

REITの入力に対応していないため、日本株式にその割合を加算した(8 + 4(日本REIT) + 4(先進国REIT) = 16%)。

リターン: 4.66%

リスク: 13.2%

リターン予測(30年後): 5%の確立で元本割れ。2倍くらいになる確率はまあまあ高い。

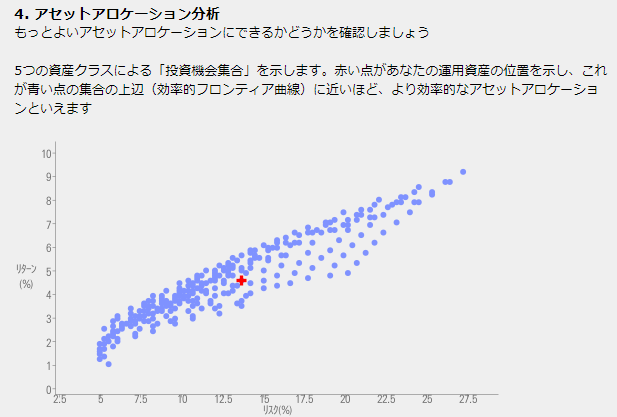

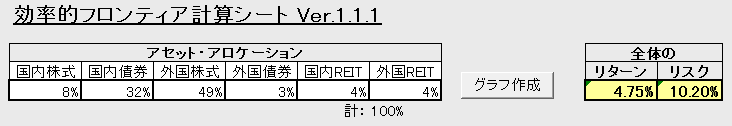

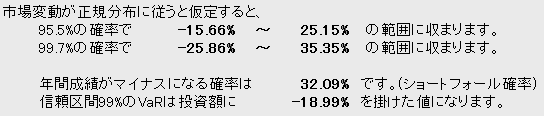

タロットのポートフォリオ理論

新興国株式の入力に対応していないため、外国株式に先進国、新興国株式の合計を入力した(25(先進国株式) + 24(新興国株式) = 49%)。

リターン: 4.75%

リスク: 10.2%。

95.5%の確率で-15.66 ~ 25.15%の間で値動きする。

年間成績がマイナスになる確率は32.09%

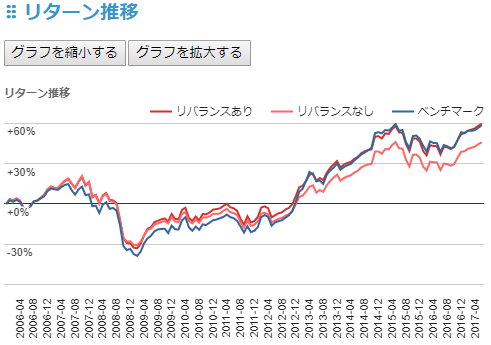

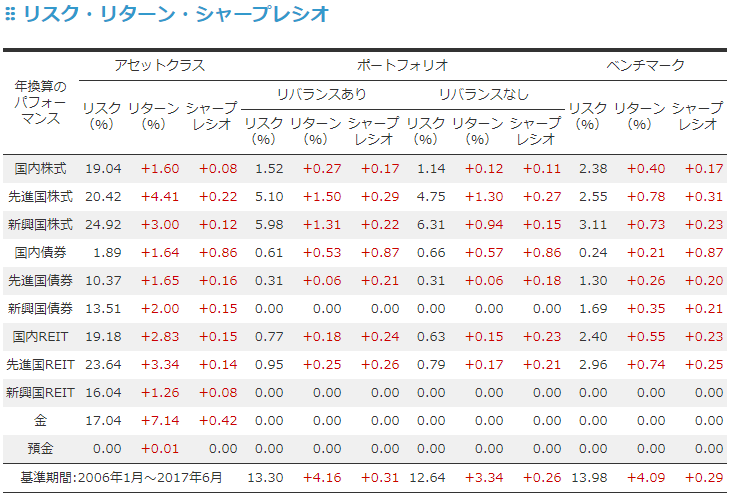

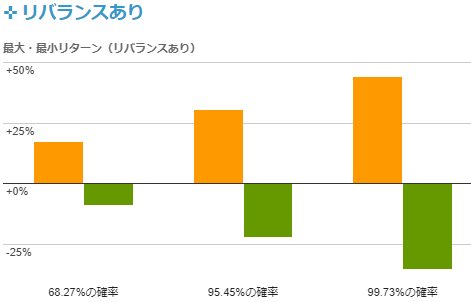

ポートフォリオ・アナライザー

ある期間における値動きをグラフで見ることができる。

リバランス有無も選択できる。リバランスしたほうが良いと本に書いてあったが、するしないで違いが結構出るのが見えて面白い。

ノーセルリバランスで常にアセットアロケーションを目標に合わせこもうと思っているのでリバランスありでチェック。

リターン: 4.16%

リスク: 13.3%

95.45%の確率で-20 ~ 30%くらいの間で値動きする。

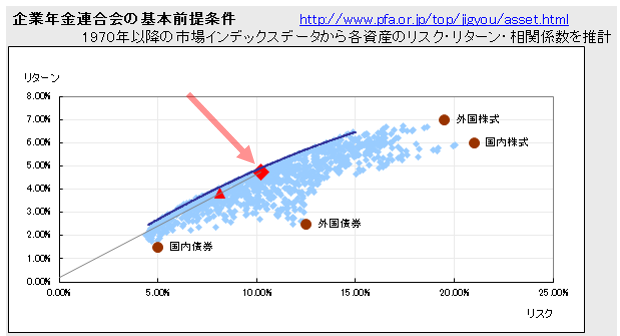

効率的フロンティアの確認結果

各ツールにおける採用データ、期間が異なるものの、大体似たような結果となった。

目標アセットアロケーションにおけるリスクとリターンはざっと見て、

リターン: 4.5%

リスク: 13%

くらいになると認識することにする。

どのツールでも効率的フロンティアの線上にプロットが乗ることはなかった。

効率的フロンティアを確認しての感想

がっつり目減りしても-20%くらいでとどまることが予想される。

半分に減る可能性はあまりないことが分かってホッとした。

半分になったとしても無リスク資産(生活防衛資金を含む)さえ残っていれば、その後のリスク資産の回復を期待して投資行動には影響がない(積立投資は継続する)と思いたい。

予想していたリターン5%には届かないが、別にいい。

その時々で金が足りなかったら節約したり稼いだりして補うこととする。

自分に対して雷が落ちる確率が低いように、このやり方では資産が一気に10倍になる確率も低いが、長期的には増えたり減ったりして、結局は2倍くらいになれば上出来である。

効率的フロンティアにより近いアセットアロケーションのポイントを目指すことは、面倒くさいのでやらない。

これらの結果は過去のデータに基づくものであり、今後大きく変化するかもしれない。

実際にどうなるかはその時にならないと分からないので、あくまで目安であることをもう一度頭に叩き込み、今後も投資を続けたい。

コメント