シデとセルリアンの節約ブログを運営している夫の方のシデです。

インデックスファンドとETFの積立投資で資産形成を目指しています。

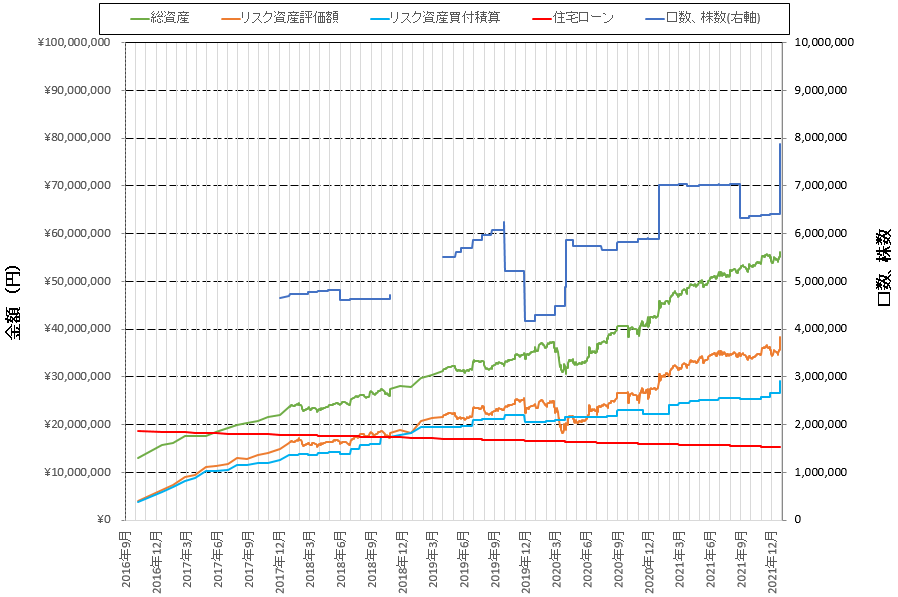

2016年から継続している積立投資の進捗を報告いたします。

積立投資を始めた理由はいくつかありまして、例えば以下が挙げられます。

- 年金もらえるか怪しい。

- もらえても現状の60歳とか65歳ではなく、徐々に後ろ倒しに変更となり、かなり高齢になってからになりそう。

- 日本人の平均寿命が更に延びる懸念がある。

- 寿命が伸びれば伸びるほど、後ろ倒しになりそう。

- 年金をもらえない前提で人生の収支計算をしてみたら、一生懸命働いて貯金をしても金が足りない結果になった。

- 銀行に預金していても金利が低すぎて不足分を賄えない。

- 自分でなんとかするしかない。

- 株やFXでガツンと儲けるのは自分には難しそう。

- 投資信託による積立投資が長期の資産形成に向いていると感じた。

本記事が、

・同じような状況や考え方である

・投資に興味があるが、投資の損に対しての恐怖や、怪しいという気持ちから一歩踏み出せないでいる

・積立投資の実績や、実際の投資方法について知りたい

という方の参考になれば幸いです。

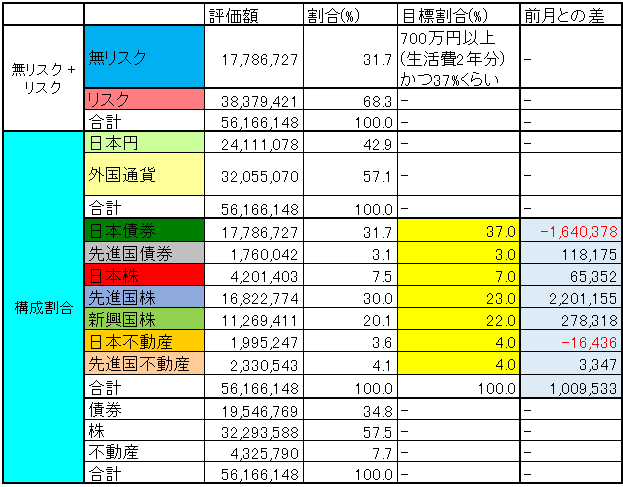

2021年12月の積立投資の運用成績は前月比プラス101万円

現状の資産状況は

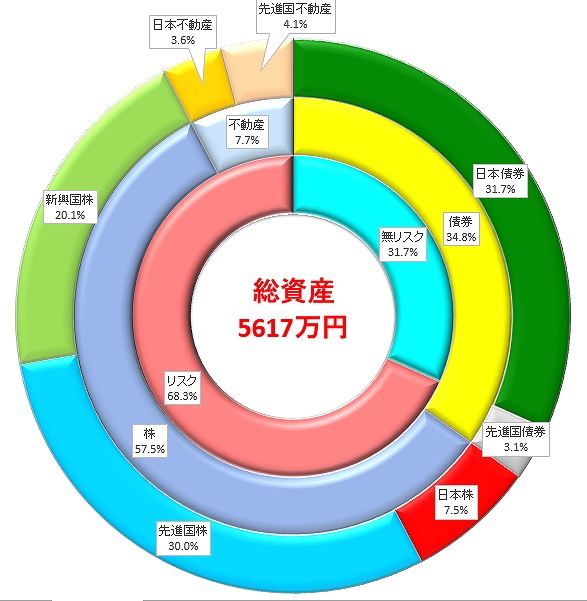

総資産: 5,617万円(前月比プラス101万円)

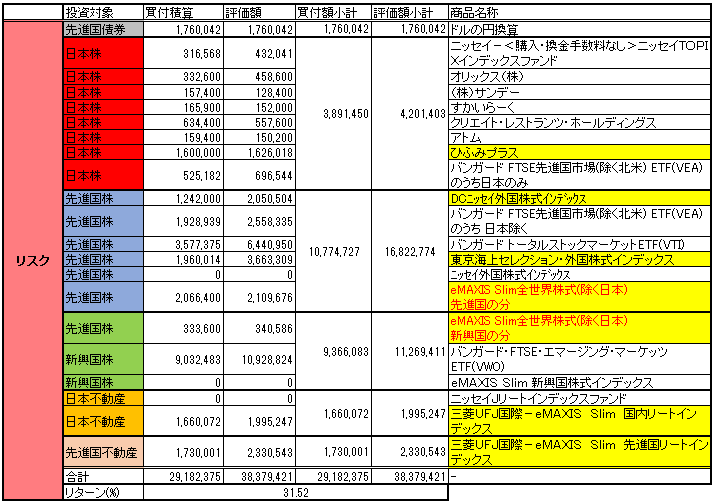

リスク資産買付総額: 2,918万円

リスク資産評価額: 3,838万円

リスク資産リターン: プラス32%

ラッキーなことにボーナスを貰えました。

その分、現金が増えるはず!

でしたが、そうはイカのなんとやらです。

今年は株が好調で、アセットアロケーション的に株の割合が伸びまくり、目標から大きく上振れる状況が続いてしまったので、リスク資産を買い増すのをためらっていました。

今年の間ずっと、いつか株価が下がったら買う買うと言っていたリスク資産ですが、もう年末です。

今年のNISA枠は今年しか使えません。

よって、やっとこのタイミングでNISA枠に全プッシュすることとなりました。

夫婦2人分の120万円 x 2で240万円分を一括投資です。

悩みに悩んで買ったのはeMAXIS Slim全世界株式(除く日本)です。

「我が大日本帝国を除く投資信託を選択するとは、貴様は非国民か!」という厳しい声も聞こえてきましたが、毎月ひふみプラスを10万円買っているので、愛国心は消えてはいないことは証明済みです。

買っても買ってもその場で評価額が下がっていく日本国株ちゃんの事を思うと、愛おしくて色々な穴から液体が溢れて止まりません。

変な汗をぬぐうためのティッシュをこれ以上浪費する訳にはいかないので、除日本型の投資信託を選ぶに至ったのです。

「オルカンモドキ意味不w」という声もありますが、そもそもオルカン信者ではないし、自分のアセットアロケーションの選定理由はほとんど当時の事を忘れつつありますが、しっかりと決めたような記憶があります。

新興国株の割合が高めなのは、将来の成長に期待しまくっていたからですが、いつ成長するのか不明なのが玉に瑕っていうか、このまま成長しないんじゃね?もしかしてやらかしたかしら??とも思えてきます。

現在のアセットアロケーションの設定経緯については以下の記事をご覧ください。

新興国株の割合が20%以上とちょっと高め奈理由については、以下の記事をご覧ください。

海外ETFを採用し、とことん手数料を削減することに燃えていたこともあります。

いまとなってはドル転でドルを確保したり、為替情報に踊らされるのがたまらなく面倒ですので、ちょっとやりたくないです。

海外ETFもうまく使えば手数料をめちゃくちゃ低く抑えられます。

ただし、いろいろ面倒なこともあり、素人にはおススメ出来ない、なんつって。

なんか安くて簡単に色んな所に分散できるなら、もう eMAXIS Slim全世界株式(除く日本) 一本でヨクナクナイーイ??という思いが強くなってきてしまったのです。

この暴挙により、ボーナスを帳消しにして貯金に手を付けるほど投資信託を買う事となり、無リスク資産の目標割合37%に対し、実際は31.7%と大きく不足する状況となりました。

来年はこの不足分を補うように貯金ばっかりすることになるかもしれません。

それでも良いのです。

非課税枠を使い切るためには仕方ないのです。

ちなみに来年のNISA枠は、ロールオーバーにより全て過去の投資対象(多分海外ETF)に占有される予定です。

これで来年はNISA枠の残額におびえて暮らすことは避けられそうです。

良かったー。

また5年したらロールオーバーして、更に5年経ったら特定口座に移るのか、それとも新しい制度が始まるのか不明ですが、その時々に応じてお得になる方向に動いていきたいと思います。

おすすめ関連記事

家計の貸借対照表(バランスシート)を作ってみた 家計簿では分からない純資産を把握して家計見直しのきっかけとしよう

株売買の判断のために企業分析の一環として、バランスシートを確認することがあるようです。

起業を分析する前に、自分の家計のバランスシートを作ってみるのも良いでしょう。

実は住宅ローンが巨大な負債となり、実質的な資産としてはマイナスとなっていて青ざめるかもしれません。

家計の貸借対照表(バランスシート)を作ってみた 家計簿では分からない純資産を把握して家計見直しのきっかけとしよう では、我が家のバランスシートを紹介しています。

やっぱり家は大きな資産になりがちですね。

「低迷相場でも負けない資産運用の新セオリー」を読んだら新興国株にガチで期待しちゃった

ある本を読んで依頼、新興国株信者になりました。

その後、新興国株はどうもパッとしません。

人口ボーナスで経済成長の爆アドがあると聞いたのですが、いつ頃来るのでしょうか。

そろそろ来てくれないと、オルカンに鞍替えしちゃうぞ、と。

「低迷相場でも負けない資産運用の新セオリー」を読んだら新興国株にガチで期待しちゃったでは、当時の気持ちを紹介しています。

共働き夫婦の家計管理は管理口座設定と家計簿!予算は特に決めません

資産運用のためには、タネ銭が必要です。

タネ銭をひねり出すには、自分の収支をプラスに保つように家計管理し、余剰資金を準備することとなります。

我が家の具体的な家計管理方法は共働き夫婦の家計管理は管理口座設定と家計簿!予算は特に決めませんで紹介しています。

共働き夫婦が全力で家計管理、節約した年間収支公開2020年 貯金額519万円!貯蓄率61%!

家計管理の成果はいろいろありますが、年間貯金額で表現することも出来ます。

我が家の場合は共働き夫婦が全力で家計管理、節約した年間収支公開2020年 貯金額519万円!貯蓄率61%!をご覧ください。

作者プロフィールもご覧いただくと、どんな奴が書いているか分かりますよ。

記事一覧も是非!我々夫婦の執念がこもった記事が盛りだくさんです。

コメント