自分が投資を始めると、儲かってもいないのになぜかその時の高揚感に煽られて身内にも投資をすすめてしまうことがあります。

自分が選ばれし者になったような気分になって偉そうに講釈を垂れるという、あるあるネタですよねw

夫シデも、かつて親にインデックス投資は大変いいものであるとすすめた黒歴史があります。

真っ黒くてこっ恥ずかしい黒歴史は以下の記事をご覧ください。

自分のマネーリテラシ―を高め続けます それだけでなく、兄弟の方も高めます 不安でしょうがねえっす 全ては自分のために

インデックス投資儲(信者)が、貯金しかしない兄弟に熱く語る投資概要

そんな中、インデックス投資をすすめたわけでもないのに意図せずインデックス投資の裾野を広げてしまった経験をしましたので、ここに記します。

投資をすすめても聞く耳を持たない人がほとんどだったので、積極的にすすめることは控えています。

他人が投資しても僕が儲かる訳じゃなし。

「シデとセルリアンの節約blog」では、夫婦でブログを書いており、普段は節約、家計管理、投資に取り組む様子を紹介しています。

特に家計簿に自信あり!

この記事は夫のシデが書いています。

家計管理、積立投資、節約に関する相談、お問い合わせ等ありましたら、お問い合わせフォームからお願いいたします!

この記事の著者

家計管理大好きブロガー

シデ(@shidebu3)

プロフィール

就職してから18年以上にわたりずっと家計簿をつけています。好きなことはゲーム、家計管理、節約、インデックス投資、アクアリウム、バスケ。日々、楽しく生きるために考え中。セルリアンが妻です。

プロフィール詳細

きっかけは帰省時の世間話で経済状況を聞かれたこと

きっかけはこの前に帰省したときのことです。

夫シデの退職は親にも伝えており、貯金や投資で築いた資産があるので、今後はしばらくゆっくりすることも周知済みの状況でした。

その後、退職から1年以上が経過し、いまだに働かない、っていうか多分もう働かないと宣言した息子に対して、親はどのように感じていたのでしょうか。

世間話の最中に、親の頭の中が判明した出来事があったので紹介します。

あれ、株のなんていうんだ。

取引きっていうのか?

調子はどうなんだ。

へあ?

何のこと?

生活費を株で稼いでいるんだろ?

大丈夫なのか?

ふぁ???

株取引なんてしてないよ。

じゃあ、生活費はどうしてるんだ。

株で出た利益でまかなってるんだろ。

いやいや、そんなことしてないよ。

嫁さんの給料で十分に生活費をまかなえてるから、持っている投資商品には全く手を付けていないんだよ。

そうなのか。

じゃあ嫁子さんが働かなくなったら取り崩すのか。

そうだね。

でも嫁氏には働いてほしいなんて頼んでないよ。

そもそも、もう働く必要はないと思っているから。

働くのも働かないのも自由だから、好きにしてもらっているだけだよ。

そうなのか。

すごいな。

簡単に言うと、投資したお金の4%くらいの利益が得られると思ってる。

例えば投資100万円なら4万円、1000万円なら40万円の利益が毎年得られることになるから、生活費をそれでまかなえるくらいまで投資すればもう働かなくてもよくなるよね。

え?

この前、住宅ローンを返し終わったって言ってたけど、それでも金があるのか?

お、おう。。。

すごいな。

このように、親は息子のシデがデイトレードで毎日パソコンの前に張り付いてあくせく日銭を稼いでいると思っていたようです。

そんなことは一言も言ったことはありません。

以前、インデックス投資をしていることは伝えたことがあったので、それを株のデイトレードと混同していたのでしょう。

インデックス投資を得意げに説明する初心者の様子は自分のマネーリテラシ―を高め続けます それだけでなく、兄弟の方も高めます 不安でしょうがねえっす 全ては自分のためにで紹介しています。

っていうか、これまで金の話をしても大体は親の記憶に残っておらず、ボケてるのかなあと思ってイラつくことも多かったです。

今となっては、自分に関係ないことはすぐに忘れる、気にしないという親の特性だと理解していますので、問題ありません。

親のお金に関する行動を振り返ると、

- お金は銀行預金が全て

- 銀行の金利なんて気にしない。地銀一択

- 保険は大手生命保険会社の生保レディーにお任せ

- 賃貸アパートの家賃がもったいないから新築一戸建てを購入。

- 住宅ローンは25年、金利3%オーバー

- 住宅ローンの見直しなど考えたこともない

- 住宅のメンテナンスは25年間全くなし

- 生活費がいくらかかっているか分かっていない

- 財布がポイントカードでパンパン

- クレジットカードは財布の中のお金の増減がよく分からないから絶対に使わない

- 無駄使いはしないが、意識して貯金をしているわけではない

- まだ働いているが、65才から年金を受け取り始め、年金分を貯金している

- 67才で貯金600万円

- 一戸建て以外の資産なし

- 70才まで働くつもりである

- パソコンは使えない

- スマホはYoutubeを見たりLINEが使える程度

- ネット検索ができない

などなど、突っ込みどころが多いです。

っていうか、こういう人が大多数なのかもしれません。

ギャンブルで散財していないだけマシでしょう。

好きにすればいいのですが、ひと昔前に家計破綻の危機的状況があり、そのときは手助けをしました。

そのままでは赤字まっしぐらの状況になるのが明らかなのに現実を直視しようとしないばかりでなく、節約に興味もなく、やる気のない相手を何とかなだめすかして事を進める必要がある地獄のような介助を体験したのです。

今後は二度と介助しないと心に決めた出来事でした。

介助の様子は「みつばち保険」に保険見直し相談に行った話!無料の保険相談所での体験談その5で紹介してます。

銀行預金しか知らない親に説明するインデックス投資

親から大きな誤解をされたままでは、気持ちよく無職生活を送ることができません。

無駄になる可能性もあることは忘れずに、一度だけきちんと説明することにしました。

そう、インデックス投資がなんたるかを。。。

おすすめ表示されるがままに何も得るものがなさそうなYoutube動画を際限なく見ている親の意識の隙間をなんとかぬって、話を振ってみたのが始まりです。

全世界株式(オールカントリー、オルカン)の説明

・・・・・・

(なんだ、この毒にも薬にもならない中身のない動画はwww いつまで見るのこれw あ、終わった、それ、今だ!)

最近の研究成果について発表があるんだけど、聞いてくれない?

この前さ、投資してるからもう働かなくてもいいって話したじゃん。

あれの解説なんだけど。

おう、いいね。

聞きましょう。

(よし!かかった!)

間髪入れずに、帰省時に持ち帰っておいたノートPCに特製のエクセルシートを開いて、テレビに投影しながら説明を始めました。

投資ってさ、株とか不動産とかいろいろあるけど、僕がやっているのは株に近いやつなんだ。

株って言うとトヨタとかの特定の会社の株、つまり個別株が頭に浮かぶでしょ。

いつもサプリメントを買っている○○の会社の株も個別株になるね。

なるほど。

個別株は値動きを予想するのが難しいと言われている。

毎日たくさん情報収集して解析したり、とても手間がかかる。

手間をかけたからと言って必ず儲かるわけでもないし、個別株はその会社が倒産すると価値がゼロになってしまう。

それでも努力を続けてやっと儲けられるのが個別株だと思ってるんだ。

世の中には一部の才能のある人が個別株で儲けを出しているけれども、僕にはとても無理だと感じてるから僕は個別株をやらないんだ。

へー。

そんな個別株じゃなくて世界全体の株式を対象に投資しているんだ。

日本のみならず世界中の全ての会社の株をまとめて買うイメージ。

個人で全世界の株を買おうと思うとめちゃくちゃお金が必要になっちゃうじゃん。

トヨタの株を買うだけで何十万円もかかったりさ。

でも、投資信託っていう投資商品なら100円から買えるの。

え?それってどういうこと?

投資信託を作っている会社が最初にある程度お金を準備してまとめて全世界の株を買っておいて、それを小分けにして個人に売ってる感じ。

そんなことが可能なんだ。

お金がないと投資できないという訳じゃなくて、選べば少額でも投資できる。

投資信託にもいろいろあるけど、その中でも全世界の会社の株を対象にしたものを買っているの。

個別株だとその会社が倒産したら終わりだけど、全世界の会社の株ならその中で多少倒産しても影響は少ないし、急になくなることはないだろうから持続性もある。

ここで全世界株式インデックスの説明をしている以下のブログを表示しました。

【全世界株式は2種類ある!】MSCIオールカントリーワールドインデックスとFTSEグローバルオールキャップインデックスの違い

アメリカとかヨーロッパとかアジアとか日本とかいろんな国の株が対象になってる。

構成割合はアメリカが一番高くて6割くらいはアメリカ。

6割!

ほとんどアメリカなんだ。

そうだね。

ほとんどアメリカの株の値動きで全体が決まるね。

それくらいアメリカの経済規模は大きいんだね。

へー、知らなかった!

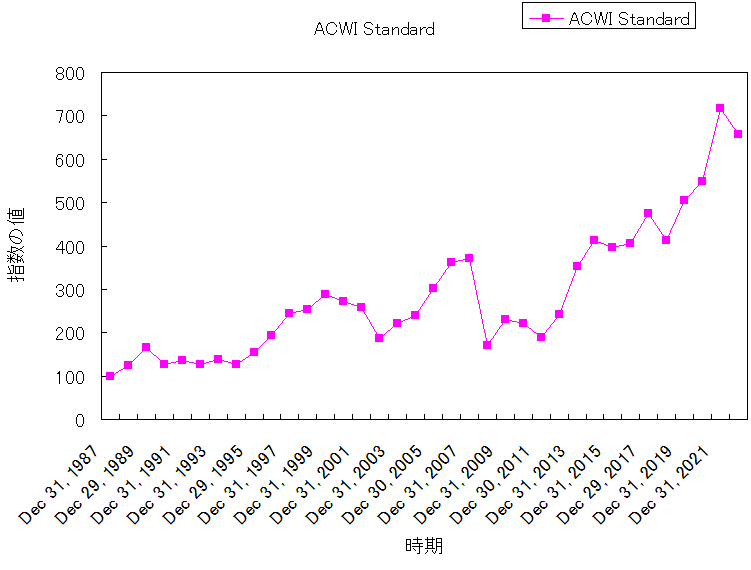

全世界株式インデックスの長期トレンド

次にこれまでの全世界の株の値動きの説明。

値動きを表す指数っていうのがあるんだけど、これを見ると1987年を基準の100とした時に現在はどうなったかが分かるの。

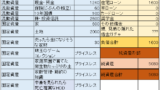

ここで全世界株式インデックスの指数の推移と年間リターン(円ベース)を示しました。

| Date | ACWI Standard | 年間 リターン, % |

| Dec 31, 1987 | 100 | |

| Dec 30, 1988 | 125 | 24.9 |

| Dec 29, 1989 | 165 | 32.4 |

| Dec 31, 1990 | 127 | -23.1 |

| Dec 31, 1991 | 137 | 7.5 |

| Dec 31, 1992 | 127 | -6.8 |

| Dec 31, 1993 | 139 | 9.2 |

| Dec 30, 1994 | 128 | -8.1 |

| Dec 29, 1995 | 155 | 20.9 |

| Dec 31, 1996 | 193 | 24.8 |

| Dec 31, 1997 | 244 | 26.5 |

| Dec 31, 1998 | 254 | 4.0 |

| Dec 31, 1999 | 288 | 13.4 |

| Dec 29, 2000 | 273 | -5.3 |

| Dec 31, 2001 | 259 | -5.0 |

| Dec 31, 2002 | 187 | -28.0 |

| Dec 31, 2003 | 222 | 18.9 |

| Dec 31, 2004 | 240 | 8.3 |

| Dec 30, 2005 | 301 | 25.4 |

| Dec 29, 2006 | 361 | 19.9 |

| Dec 31, 2007 | 371 | 2.8 |

| Dec 31, 2008 | 170 | -54.2 |

| Dec 31, 2009 | 230 | 35.1 |

| Dec 31, 2010 | 221 | -3.8 |

| Dec 30, 2011 | 190 | -14.1 |

| Dec 31, 2012 | 242 | 27.5 |

| Dec 31, 2013 | 354 | 46.2 |

| Dec 31, 2014 | 412 | 16.5 |

| Dec 31, 2015 | 396 | -3.9 |

| Dec 30, 2016 | 405 | 2.4 |

| Dec 29, 2017 | 476 | 17.5 |

| Dec 31, 2018 | 412 | -13.5 |

| Dec 31, 2019 | 506 | 22.9 |

| Dec 31, 2020 | 550 | 8.6 |

| Dec 31, 2021 | 716 | 30.3 |

| Dec 30, 2022 | 658 | -8.1 |

ほぅ!

1987年の年末に100だったのが2022年の終わりには600越えだから、35年で6倍以上に増えたってことだね。

へー、6倍はすごいな。

指数が前年から一年後にどれくらい増えたかを表す数字を年間リターンっていうの。

例えば1987年に100だったのが1988年に125になってるところだと1.25倍になってるから、この時の年間リターンは25%になる。

でも毎年同じようなリターンで増えていったわけではなくて、途中に暴落があったり暴騰があったりを繰り返している。

例えば2008年の暴落はリーマンショックの頃だし、この時は-54%だから一気に半分以下にまで減ってる。

最近だと2020年のコロナショックもあったよね。

この図は年間リターンを表しているから、コロナの流行した3月には実際には暴落しているけど年末ベースの指数だと前年よりも増えたことになっている。

全世界株式インデックスのリターンとリスク

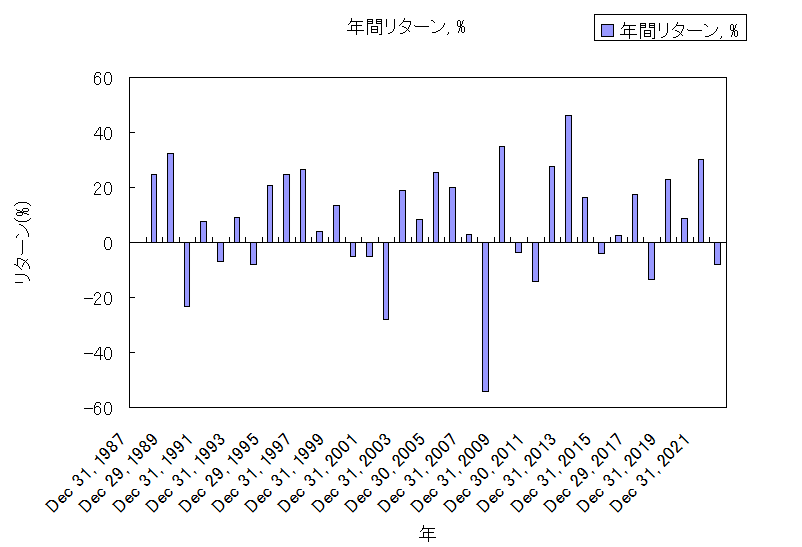

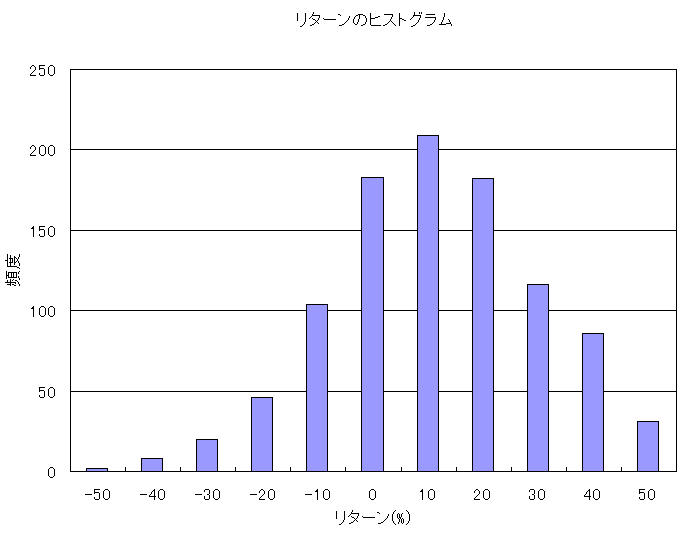

年間リターンの推移を図にするとこんな感じになる。

ふーん。

図にしてみて、年間リターンは一定ではないことが分かる。

リターンの推移に何か規則性があるかと聞かれても、僕にはよく分からない。

確かになあ。

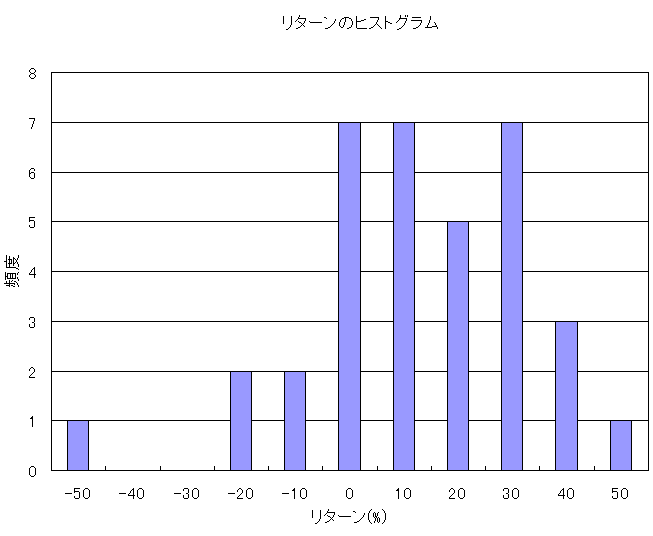

全世界株式インデックスのリターンとリスクに基づくリターンの確率分布

もっと長期間のデータがあれば何とかなると思うかもしれないけど、実績データはこれしかない。

このデータから何とか将来のリターンを予測したいと思うじゃん。

そういう時に便利なのが統計学!

学校のテストの偏差値を出すときにも使われてる解析方法なんだけど。

・・・・・・???

年間リターンはバラバラでどんな順序で発生するかは分からないけど、ある範囲でリターンを区切ったときに35年間にどれくらいの頻度で発生しているかに注目する。

リターンが少ない方から多い方に順番に発生回数を並べてみたのがこの図になる。

どんな順番で特定のリターンが発生するかは分からないけど、35年間で各範囲のリターンはこれくらいの頻度で発生したという事実を基に、将来も同程度の頻度になるだろうという考え方をする。

リターンの35年間の平均値を計算すると7.8%になる。

その他に、平均値からのブレ幅を表す標準偏差(リスク)というのがあって、この場合は20%くらいになる。

平均値7.8%と標準偏差20%を使えば将来のリターンの発生頻度を予測できるようになっちゃう。

ほー。

将来1000年分のリターンの発生頻度を求めて図にするとこんな感じ。

さっきの35年分と似たような分布になるでしょ。

なるほどねー。

全世界株に投資すれば毎年7.8%ずつお金が増えていくんだ。

いや、違うよ。

(こいつ、話が伝わってないな)

リターンの平均値が7.8%なだけで、毎年の実際の値動きはもっと激しい。

さらには必ずしも増えるとは限らない。

生きている間にマイナスリターンばかりが連続する可能性もある。

ときどき来る暴落とか暴騰も全てコミコミで長く続けるとやっと儲かるかもしれないっていう感じ。

ライフプランシミュレーションの説明

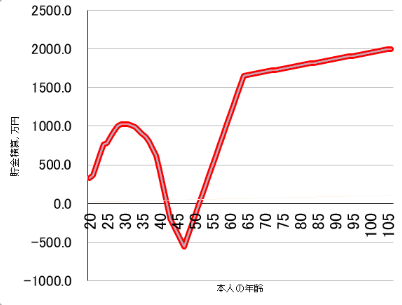

全世界株のリターンのイメージは伝わったと思うけど、次にライフプランシミュレーションの説明。

これはライフイベントと共に生涯に渡る生活費と収入のバランスを計算して、どれくらいお金が必要かを確認するものなんだ。

例えば月20万円で生活していたら年間生活費は12か月分で240万円になる。

収入が月25万円なら毎月5万円の貯金ができて、年間貯金額は60万円。

これを収入がなくなった老後も含めて一生分計算すると、死ぬまでの間でお金が足りるかどうかわかるようになる。

ふーん。

例えば夫婦、子供二人で適当な収入、支出で計算すると、資産推移はこんな風になる。

この場合は老後は資産が十分だけど、40才後半で資産が赤字になることが見える。

子供の大学費用とかが重なる頃だね。

25才くらいのうちからこうなるのが分かっていたら、支出を抑える意識が芽生えて、子供が大きくなって支出が最大になる時期に赤字にならないように準備することもできる。

ほー。

資産運用の重要性

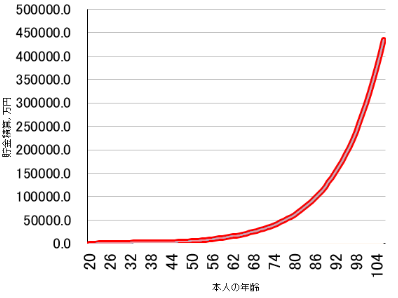

で、本当に話したかったことはここからで、ライフプランシミュレーションに投資のリターンを適用すると、また違った世界が見えてくるようになる。

例えば平均リターン7.8%(標準偏差、リスク0%)のときはこんな感じになる。

40才後半の赤字は解消するし、100才の頃には資産が45億円に到達している。

でもこれは、当てにならない平均リターンでの結果。

大事なのはリターンと一緒に標準偏差(リスク)も考えることなの。

平均リターン7.8%に対応する標準偏差である20%を入力すると・・・

・・・???

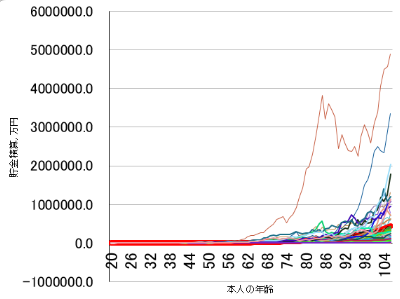

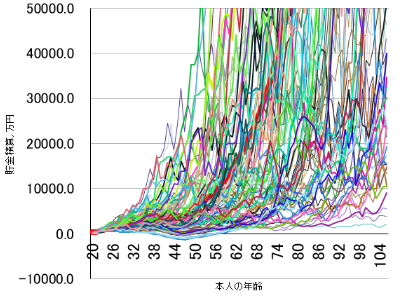

これは入力したリターンとリスクに基づいた1000回分のシミュレーション結果。

つまり、1000回分の人生を並べて表示していることになる。

(本当は1000ケースの内、100回分だけのグラフです。計算は1000回やってます)

さっき説明したリターンの発生頻度に基づくと、高リターンがひたすら続いて死ぬほど金が増える人生もあれば、あんまり増えない人生もあるってこと。

資産が最大のケースだと100才で500億円にもなっていることもある。

線が密集しているところは、発生頻度が高いありふれた資産推移だと理解すればいい。

でも密集しているところはよく見えないよね。

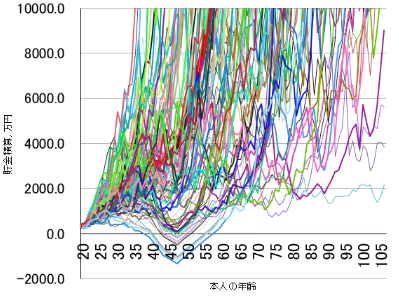

だから縦軸の範囲を限定して、5億円くらいにすると・・・

・・・???

それでもよく見えないねw

ここから読み取れるのは、資産推移はバラバラで同じにはならないし、将来どのケースになるのかは分からないってこと。

だからどのケースに遭遇しても大丈夫なように早めに準備しておくのが重要になる。

もっと分かりやすいように縦軸を1億円に限定してみるよ。

ほー。

資産運用がうまくいかない確率

ここまで範囲を限定すると、中には赤字になるケースも見えてくるね。

何億円にもお金が増える人生もあれば、せっかく投資してもお金が足りなくなる人生もあるということだ。

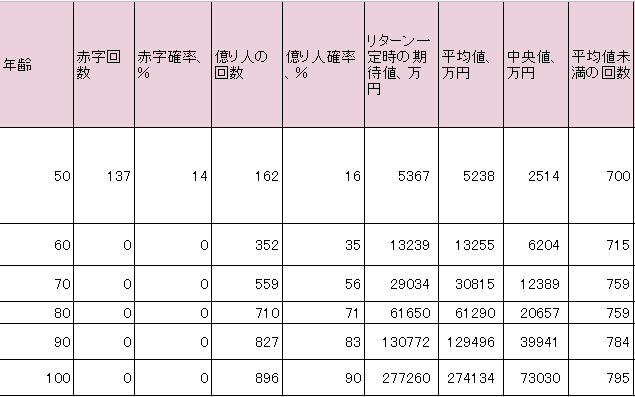

1000回のシミュレーションの結果をまとめると、こんな表になる。

50才の資産の平均値は5238万円なのに、赤字になる確率は14%もある。

平均値はあくまでも平均であって、必ずしも平均値くらいの成績が得られるわけではない。

中央値っていうのは1000回の中で真ん中の成績。

平均値よりもずっと低い。

こういった結果を若いうちから見ておいて、資産運用の重要性に気付けるかどうかが運命の分かれ道だと思ってるんだ。

ほー。

すごいね。

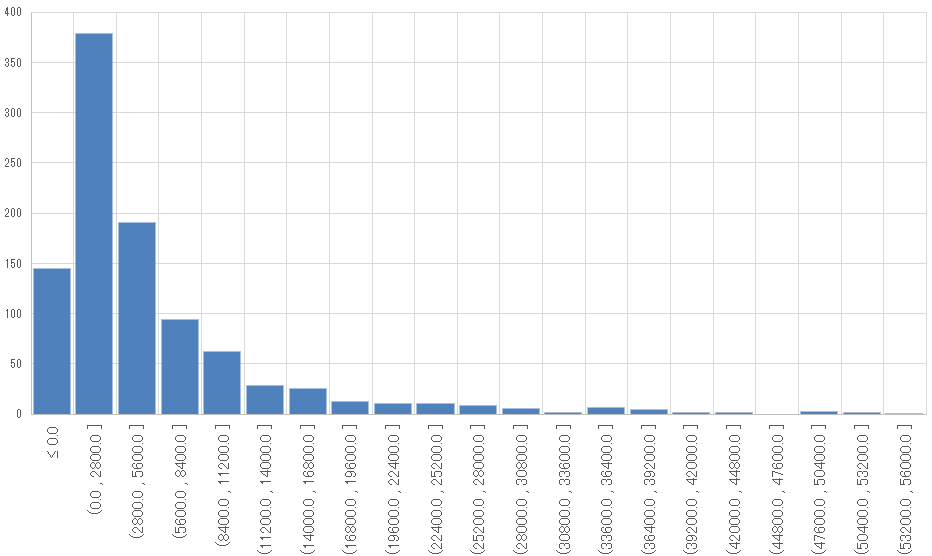

50才のときの資産の分布を示したのがこの図になる。

1000ケース中、0を下回る赤字ケースが140回くらいある。

一方で、0~2800万円までのケースは380回くらいで最も起こりやすい。

2800万円以上のケースもあるけど、回数は金額が大きくなるほど少なくなる。

回数が少ないほど発生しにくいケースと読み取れる。

つまり運が良い時と悪い時の結果が分かるってこと。

はー!

そんなことも分かるんだ。

僕はこのシミュレーションを家を買う前の10年以上前から作っていて、どうすれば働かなくて済むかをずっと考えていたんだ。

何回も何回もシミュレーションを繰り返して、まず大丈夫だろうと思っている。

だから適当な気持ちでもう働かないと言っているのではないことを分かってほしい。

なるほどねー。

すごいな、お前!

まあね!

というように、スーパー自己満足な講釈を垂れ流しながら親に働かない理由を説明したのです。

実は自分の条件のシミュレーションでは、赤字確率がゼロにはなりませんでした。

ゼロにするためにはもっと働いてお金を貯める必要があります。

でも赤字確率をゼロにする意味はないと考えています。

低確率の赤字の人生を恐れるよりも、運が良い人生を歩めることに賭けているのです。

親からインデックス投資をしてみたいと相談あり

講釈から3週間後、親から電話がありました。

近況報告がてら、たまに電話がくることもあるものの、この前の帰省で会ったばかりなのに間隔が早いなと思いつつ電話に出てみると・・・

銀行や郵便局での証券口座開設を全力阻止!

この前、教えてくれた投資の話さ、あれやってみようと思ってさー。

○○銀行(地銀)とか郵便局に行けば投資信託って買えるのかな。

ふぁ???

投資やりたいの???

いや、いいと思うけど、地銀とか郵便局はやめた方がいいよ。

カモがネキを背負っていくようにカモにされるよ。

手数料たくさん取られるし、変な投資信託を売りつけられるよ。

ああ、そうなんだ。

じゃあどうすればいい?

楽天モバイルの契約の時に楽天銀行の口座を作ったじゃん。

だから関連する楽天証券で口座開設するといいよ。

そこなら手数料もかからないし、全世界株の投資信託もいいのがある。

こっちで口座開設しておくわ。

本人確認用の証明写真が必要だから送ってね。

分かったよ。

とりあえず300万円くらい投資してみようかなと思ってる。

ありがとう。

このようなやり取りを経て、出し抜けに親の投資を手伝うことになったのです。

親が投資をやることは絶対にないと思っていたので、本当に驚きました。

何を相談されても適当にあしらって郵便局の養分にすることも可能でしたが、僕は自分のために親の投資手続きをすることにしました。

貯金600万円の親では将来的に赤字確実なのは分かっていましたので、その破産時期を少しでも先送りしたいと考えたのです。

自分の手出しを少しでも減らせるならどんな努力も惜しまないくらいに、僕はビビっているのです。

すぐに楽天証券の口座開設を申し込みました。

っていうか、前述の記事で紹介した親が破産寸前になったときにネットでできる手続きは僕がやっています。

住宅ローンの借り換えの導入までやってあげる大変優しい子供が夫シデなのです。

楽天モバイルも楽天銀行も僕が契約代行しており、その流れで証券口座も申し込んだという訳です。

親が律速で手続きはなかなか進まない。親に期待していないのでイライラしません

手続きはいくつかの工程を経て進んでいきます。

申し込みの後、本人確認書類である免許証やマイナンバーカードの画像を送付したり、居住地に郵送されるID、パスワードの受け取り、証券口座への入金など、たくさんあります。

親には全体工程が把握できるようにLINEであらかじめ連絡しておき、次のアクションが簡単に分かるようにしました。

そこまでやっておいたのですが、なかなか画像を送ってこなかったり、郵送されるID、パスワードをなかなか受け取らなかったり、受けとっても連絡してこなかったり、地銀から楽天銀行にお金を移すのに手間取ったりで、実際に投資信託を購入できたのは一か月後でした。

たびたび電話があり、進捗状況を報告してきたのですが、仕事が忙しくてまだできていないことを伝えられるにとどまり、ただただ困ります。

知らんがな。

親が何を考えているのか理解することは諦めており、督促もしませんでした。

何も言ってこないで投資しないならそれでもいいと思って、待つのみです。

途中の電話では、家のメンテナンス費用400万円をどうするか、今住んでいる家を今後どうするか、投資をした方が良いかどうかをグルグル考えているとの話もあり、今さら考えても救いようがないと感じました。

一生働かなければ赤字になるのは避けられないと夫シデは考えているからです。

これまで考えることをさぼってきたツケが回ってきているだけにしか思えません。

中でも驚いたのは、郵送の再配達依頼をスマホのQRコードから出来ることを伝えても、QRコードが何か分からないとのことで、郵便局現地に行って再配達手続きをしてくると言ったことです。

検索すればすぐに分かることですが、検索するという行動自体ができない人間もいることに驚きです。

また、地銀から楽天銀行にお金を振り込む際にコンビニでできることを伝えても面倒くさがっていました。

他行当てにまとめったお金を振り込むという経験も初めてだったでしょうから、窓口で対面で手数料を払ってお金を移していました。

好きにすればいいです。

でも他人の時間をたくさん奪って生きている人間がいることを改めて感じて、脱力しました。

また投資信託の購入希望金額は300万円と記憶していましたが、気が変わったのか100万円になりました。

総資産に対して1/6のリスク資産だからリスクは低めだし、想定される年間生活費に対して生活防衛資金的にも十分に現金が残ると考え、特に問いただしませんでした。

投資する金が少なければほとんど増えないしほとんど減らないだけです。

100万円が半分になっても現金が残っているので2年くらいは大丈夫でしょう。

オルカン購入を伝えても反応なし

このように子の苦労、親知らず状態でなんとか事を進めてきました。

投資信託を100万円分、無事に購入できたことを親に伝えると、その後、何も音沙汰もなくなりました。

毎日のように値動きを聞かれてもウザいので、これはこれでヨシとしましょう。

きちんと楽天証券のID、パスワードも連絡してありますし、本人にその気があればいつでも状況が確認できます。

きっと確認しないでしょう。

ついでにマネーフォワードも設定しておいて、こちらからいつでも親の資産状況が把握できるようにすることも忘れていません。

現金が残っている地銀の連携は面倒くさそうで止めておきました。

窓口手続きがありそうだし。

っていうか、手続きも購入も全てやってやったのに、一言も礼がない当たり、親らしいと痛感しました。

やってもらって当たり前で、自分事と捉えてないんだろうな。

手数料を100万円の数%取ったろうかなwww

インデックス投資をすすめていないのに意図せずインデックス投資を普及した感想

どんなにインデックス投資が素晴らしいと感じていても、投資をする気がない人には何も響きません。

だから夫シデは人に投資をすすめることはしていません。

でも今回の事象は意図せずインデックス投資の素晴らしさを伝えた形になるでしょう。

あそこまで説明されて、その場で投資するという判断ができない時点で、絶対に親は投資をしないと思っていたのに、本当にびっくりです。

この行動が吉と出るか凶と出るか、僕は全く分かりません。

願わくば、我が家の出費が増えない方向に進んでくれることをお祈りするばかりです。

あ、そういえば一言もインデックス投資という言葉を使わないで説明しましたよw

あと確実に儲かると一回も言っていない点も個人的には重要です。

あなたは他人に投資をすすめたことがありますか?

他人にすすめた投資がうまくいかなくて文句を言われたことはありますか?

あなたの親の資産管理に干渉していますか?

コメント欄やSNS引用でぜひ教えてください。

オルカンのインデックスファンドは無敵!

オルカンさえ買っていれば、平均リターンに則ってどんどんお金が増えると聞いて投資を始めたあなた!

本記事で親に説明したように、実際にはそうではないとしたら、投資を続けられますか?

ご自分の資産割合がどんなリターン、リスクに相当していて、それが長期的にどんな結果をもたらすのかご存知ですか?

まだ確認したことがない方は、ライフプランシミュレーションと合わせて検討するのがおススメです。

ライフプランシミュレーションの投資リターンにリスク(標準偏差)を考慮し破産確率を把握しよう!エクセル、スプレッドシート公開にて確認方法を紹介しています。

「シデとセルリアンの節約blog」では、夫婦でブログを書いており、普段は節約、家計管理、投資に取り組む様子を紹介しています。

特に家計簿に自信あり!

家計管理、積立投資に関する相談、お問い合わせ等ありましたら、お問い合わせフォームからお願いいたします!

お問合せいただいた際にはブログ記事にする形でお返事いたします。

お返事の記事の例は、家計管理、資産管理のうまい方法は何か?自分に合う方法を見つけ出せるまで試行錯誤しようなどをご覧ください。

お待ちしております!

インデックス投資を始めるのが不安な方はFPに無料で相談することも可能

インデックス投資は自分のリスク許容度を把握しながら長期間のスパンで行えば、結構いい感じに資産が増える可能性が高いと考えています。

絶対に増えると言い切れないのが難しいところですね。

インデックス投資の紹介記事をよく見ることがありますが、様々な仮定のもとで書かれており、万人に合うものを探すのは難しいでしょう。

投資を始めるにしても、どこから手を付けたらよいか分からないとか、本当にその条件が合っているのか不安になる方もいることでしょう。

その場合は、FP(ファイナンシャルプランナー)に相談して不安を解消することも可能です。

例えば、以下のFP無料相談サービスがありますので、気になる方はクリックしてみてください。

保険チャンネル

保険チャンネルはリクルートが運営するFP無料相談サービスです。

「家計の相談」「老後資金の相談」「教育費・子育て費用の相談」「保険の見直し」などを取り扱っています。

オンライン相談や、自宅、指定した場所での相談も可能で、何度でも無料で相談できるのが強みです。

保険のトータルプロフェッショナル

ほけんのトータルプロフェッショナルは厳格な基準をクリアしたトップレベルの厳選されたFPによる無料相談サービスです。

保険見直しだけでなく「家計チェック」「賢い貯蓄方法」「賢い節税方法」「住宅ローンの見直し」「住宅購入のコツ」などのアドバイスを提供してくれます。

自宅、指定した場所での相談も可能で、何度でも無料で相談できます。

マネプロ

マネプロは保険・資産運用・住宅ローンなど、幅広い知識をもったプロフェッショナルが、特定の金融機関に偏らない立場からライフプランの実現をプロデュースする無料のワンストップ金融コンサルティングサービスです。

対面でもオンラインでも相談可能。

こんな記事も書いています!

コーヒーが好きな方に、マキネッタを知ってほしいです。

エスプレッソみたいに香り高くて味の濃いコーヒーを家で簡単に飲めますよ。

マキネッタの使い方、選び方を紹介!おいしいエスプレッソを自宅で簡単に作ろう

家計管理の方法を紹介しています。

これを実行すれば、めっちゃお金が貯まるはず!

15年間の家計簿を基にした家計管理方法を紹介!お金を管理して上手に貯めよう!

株売買の判断のために会社の分析の一環として、バランスシートを確認することがあります。

人の会社を分析する前に、自分の家計のバランスシートを作ってみるのも良いでしょう。

実は住宅ローンが巨大な負債となり、実質的な資産としてはマイナスとなっていて青ざめるかもしれません。

家計の貸借対照表(バランスシート)を作ってみた 家計簿では分からない純資産を把握して家計見直しのきっかけとしよう では、我が家のバランスシートを紹介しています。

個人の場合、家は大きな資産となりがちですね。

家、すなわち不動産の資産価値だけに偏らないように、他のリスク資産の割合も増やしたいものです。

資産運用もいいですが、それと同時にライフプラン表を作ることもおすすめです。

特に住宅ローンを組む場合は、長期的な資産の推移を把握しておくことで、地獄に落ちることを防げますよ。

住宅ローンのシミュレーションとライフプラン表作成で自分が払える住宅ローン金額の限界を計算しよう!これを間違えると老後貧乏まっしぐらですので慎重に

「シデとセルリアンの節約blog」では、夫婦でブログを書いており、普段は節約、家計管理、投資に取り組む様子を紹介しています。

特に家計簿に自信あり!

家計管理、積立投資に関する相談、お問い合わせ等ありましたら、お問い合わせフォームからお願いいたします!

作者プロフィールもご覧いただくと、どんな奴が書いているか分かりますよ。

記事一覧も是非!我々夫婦の執念がこもった記事が盛りだくさんです。

コメント